Debitcards en creditcards, de belangrijkste verschillen

Debit is tegoed, credit is schuld. Daarin ligt de verwarring hoogstwaarschijnlijk niet. Maar gegeven het aanbod van Maestro, MasterCard, V PAY, Visa Electron, Visa, AmEx, PostePay en overige kaartmerken, snappen we dat je door de bomen het bos soms niet meer ziet. Wat zijn de verschillen? En welke cards mogen niet ontbreken in je checkout? Je leest het in deze blogpost.

Een betaaldienst verlenen

Een debitcard wordt door banken vaak betaalpas genoemd. Hiermee betaal je als consument rechtstreeks vanuit je lopende rekening. Echter, in het buitenland verstaan ze onder debitcards vaak wat wij ‘prepaidkaarten’ noemen: betaalpassen waar je geld op stort en waarmee je betaallimiet gelijk staat aan het tegoed. What you see, is what you get.

Creditcards komen, anders dan debitcards, vaak met aanvullende diensten. Verschillende creditcardmaatschappijen, zoals Visa, MasterCard en American Express hebben eigen cards en eigen betaaloplossingen. Verwarrend genoeg kunnen zij ook een betaaldienst verlenen aan een andere kaart of betaalmethode. Een voorbeeld daarvan is de populaire Italiaanse online betaalmethode Nexi. Nexi is - met meer dan 13 miljoen gebruikers - een betaalproduct van de Italiaanse bank. Echter werkt Nexi volgens de internationale schemes van Visa én MasterCard. Het voordeel? Nexi maakt op die manier gebruik van het netwerk, het bereik, de services, de garanties en de betaaldiensten van de card-maatschappijen, maar dan in een lokaal tailormade Italiaans jasje.

De verschillen tussen creditcards en debitcards

Met beide kaarten kunnen consumenten en bedrijven veilig, via 3-D secure betalen. Het verschil zit voornamelijk in het bereik. Debitcards hebben vaak een beperking tot Europese landen die zijn aangesloten bij de Euro, terwijl creditcards wereldwijd geaccepteerd worden. Dat maakt shoppen bij een buitenlandse webwinkel met je debitcard op dit moment af en toe niet mogelijk. Behalve bereik biedt een creditcard ook service. Creditcardmaatschappijen leveren een dienst, namelijk bescherming bij aankopen en voorschot op de betaling. Het nadeel; dit is niet gratis. Zowel als kopende en als verkopende partij betaal je hiervoor extra servicekosten.

Creditcards

- Wereldwijd geaccepteerd

- Betalen in buitenlandse webshops mogelijk

- Een vorm van achteraf betalen via maandelijks of periodiek inlossen

- Verzekerde aankopen, kortingsacties en andere extra’s

- Soms extra kosten bij (online) betalingen voor de betaler

- Geschikt voor zakelijke betalingen (b2b)

- Beschermd en veilig via 3D-secure

Debitcards

- Internationaal geaccepteerd, maar toch vaak beperkt tot Europa of enkele Europese landen

- Betalen in buitenlandse webshops (vaak) niet mogelijk

- Direct betalen vanuit lopende rekening of saldo

- Geen extra diensten

- Geen extra kosten bij betalingen in euro’s in euro-landen

- Beschermd en veilig via 3D-secure

Debitcards straks ook wereldwijd te gebruiken

Debitcards zijn nu vaak beperkt geaccepteerd. In landen als Italië en Spanje lukt een betaling met een debitcard wel, maar in landen buiten Europa vaak niet. Dit is een van de redenen waarom je debitcards V PAY van Visa en Maestro van MasterCard op termijn minder of niet meer gaat tegenkomen. Wanneer je jouw Nederlandse (debit)pinpas erbij pakt, zie je waarschijnlijk een Maestro-logo staan. Deze wordt binnenkort vervangen voor een Mastercard-logo met als fijne bijkomstigheid dat je debitcard vanaf dan ook bruikbaar is buiten Europa. Daarnaast is de verwachting dat Visa Debit de V PAY kaart gaat overvleugelen. Veel grote Nederlandse issuers gaan namelijk (ook) Visa Debit uitgeven ter vervanging van Maestro.

Creditcards en debitcards, wat is het verschil in kosten?

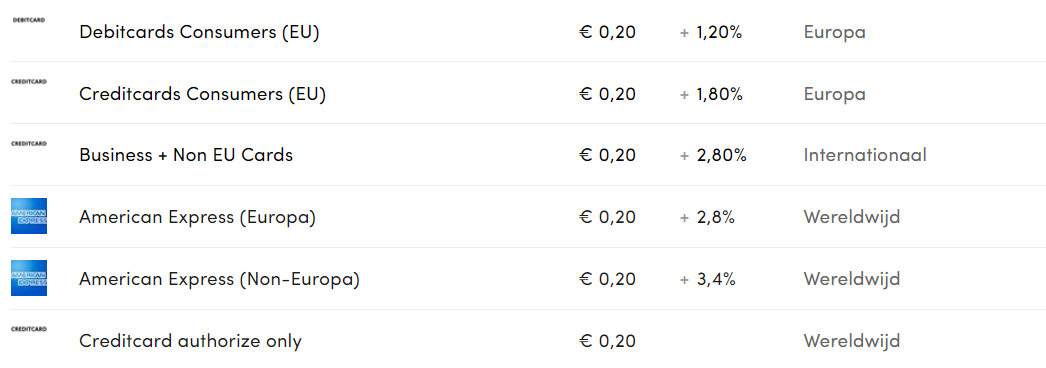

Voor alle credit- en debit-betalingen via MasterCard, Visa, AmEx en lokale kaarten die gebruikmaken van deze schemes geldt bij Buckaroo een vast standaardtarief van 20 cent per online transactie. Daarop komt een variabel deel (zie afbeelding).

Het percentage dat je als ondernemer over creditcardbetalingen betaalt, is afhankelijk van meerdere factoren:

- het soort kaart (zakelijk of privé)

- de herkomst van de betaling (binnen of buiten Europa)

- het type betaalkaart (debit- of creditcard)

Waarom de ene card-betaling duurder is dan de ander, heeft onder andere te maken met risico. Betalingen buiten Europa nemen meer risico met zich mee. Betalingen vanuit debit (tegoed) zijn weer minder risicovol dan betalingen vanuit credit, waarbij de kaartmaatschappij het bedrag eigenlijk moet voorschieten.

3-D secure: veilig betalen met debit- en creditcards

iDEAL-transacties zijn gegarandeerd: overgeschreven is betaald. Daarom heeft iDEAL de voorkeur onder Nederlandse ondernemers. Maar verkoop je over de grens, dan red je het niet met iDEAL alleen. Om een grotere doelgroep aan te spreken, kun je eigenlijk niet zonder cards. Het probleem is helaas dat met een card iets simpeler te frauderen valt dan met een iDEAL-betaling. Een creditcardnummer, expiry date en een 3-cijferige ccv-code zijn gemakkelijk te stelen. Daarom is een twee-staps-verificatie, ook wel Strong Customer Authentication (SCA) of 3D-secure, noodzakelijk. Elke card-betaling is nog eens extra beveiligd met het invoeren van een extra code of een bevestiging van de betaling via een mobiele app, bijvoorbeeld met je vinger of je gezicht. Binnen Europa is deze techniek al grotendeels doorgevoerd. Om het betaalproces soepel te laten verlopen, worden er wel uitzonderingen gemaakt, bijvoorbeeld in het geval van herhaalbetalingen.

Kiezen voor een debitcard vs. creditcard

Afgaand op de eerste indruk heeft een creditcard de voorkeur bij een betaling. Het bereik is aanzienlijk groter en de creditcardmaatschappij biedt service in de vorm van garantie en betalingsregelingen. Fijn voor jou als consument. Maar om voor een creditcard in aanmerking te komen moet je als kaarthouder wel door een creditcheck komen. Daarbij speelt risico wederom de grote factor voor de creditcardmaatschappij, in dit geval het risico op wanbetalers of fraudeurs. Het is daarom als consument gemakkelijker om in aanmerking te komen voor een debitcard. Bovendien scheelt een debitcard ook aanzienlijk in jaarlijkse bijdrage en rente. En met de nieuwe ontwikkeling in zicht, is de debitcard straks ook even breed geaccepteerd als de creditcard. Dit pleit in het voordeel van de debitcard.

Voor winkeliers is betalen met een debitcard ook de voordeligere keuze, de betaalkosten voor een overschrijving, iDEAL of Bancontact-betaling zijn aanzienlijk lager dan andere online betaalmethoden, waaronder de creditcard die een percentage in rekening brengt over het aankoopbedrag. Bovendien kunnen debit-betalingen niet teruggedraaid worden, eens gegeven blijft gegeven. Maar heb je klanten in het buitenland? Verkoop je producten of diensten met een hoog risico of orderbedrag? Of heb je zakelijke klanten? Dan is de creditcard in jouw checkout onmisbaar.

Maak een betaalmix

Maak een mooie mix van zowel debit- als creditbetaalmogelijkheden. Stem je betaalmix af op je doelgroep en kies per land voor een verschillend aanbod. Heb je een .com website of simpelweg maar één webshop? Kies er dan voor een dynamische checkout te maken, waarbij het aanbod van betaalmethoden wordt afgestemd op het IP-adres van je klant.